個人事業主が会社設立時に陥りやすい問題点。解決策を解説

「会社設立」はゴールではなくスタートラインです。

個人事業主から法人化する際は、登記だけでなく期日・証跡・数値計画の3点を外さないことが失敗回避のカギ。

本記事は、陥りやすい落とし穴と具体的な回避策を、チェックリストや表でわかりやすく整理します。

個人事業主が会社設立を検討すべきタイミング

まずは「いつ」「なぜ」法人化するのかを明確にしましょう。

判断軸が曖昧だと、その後の形態選択・資本金・期日管理でつまずきやすくなります。

法人化のメリット・デメリット

- メリット:社会的信用の向上(取引先・銀行・採用)、資金調達の選択肢拡大、家計と事業の分離、損金算入できる範囲の拡大(役員報酬・福利厚生など)。

- デメリット:社会保険の加入義務(負担増)、決算・申告・給与計算など手間の増加、赤字でも地方税等が発生。

判断の目安は、年間売上・利益が増えている、大口取引や採用を予定している、融資を検討しているといった状況です。

会社形態の選び方

株式会社は信用力が高く資金調達に有利ですが、設立・維持コストはやや高めです。

合同会社は設立コストが安く意思決定も柔軟ですが、対外的な信用度は業種によって差があります。

設立期間の目安は、最短5〜7営業日、標準的には2〜3週間。

3年後の資金調達・採用計画・事業規模から逆算して選ぶのがポイントです。

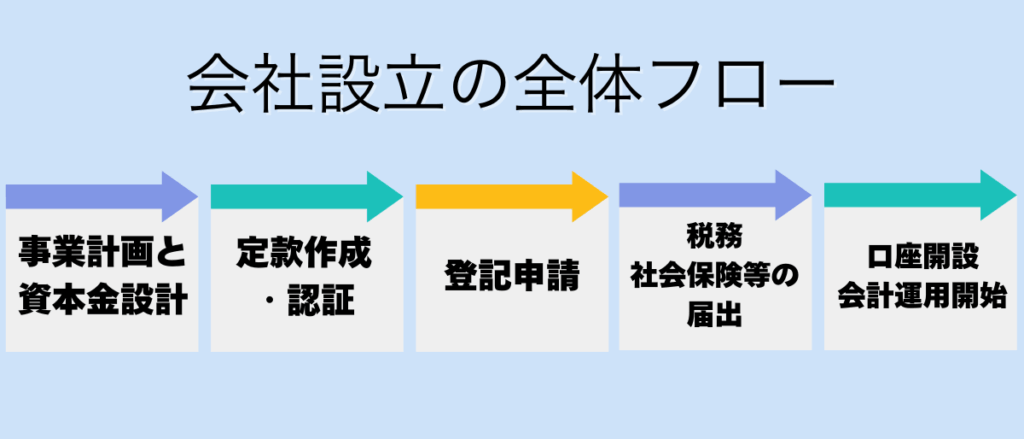

会社設立の全体フロー

-

1. 事業計画と資本金設計

2. 定款作成・認証

3. 登記申請

4. 税務・社会保険等の届出

5. 口座開設・会計運用開始

よくある問題点①形態選択と資本金設計のミス

最初の設計ミスが後々の資金調達・信用・税務に大きな影響を与えます。

- 「安いから合同会社」と安易に決めると、資金調達や採用で不利になる場合があります。

- 設立直前の入金→即出金は“見せ金”と判断されやすく、通帳証跡不足で資本金不備とされることもあります。

解決策

3年後を見据えた形態比較と、払込の証跡(通帳コピー・日付・名義・金額の一致)を必ず確保することです。

よくある問題点② 事業目的・商号・定款の詰め不足

定款や商号の詰めが甘いと、許認可や口座開設で差し戻しになることがあります。

- 宅建・建設・古物商などは事業目的の表現に要件があり、事前に反映しておく必要があります。

- 商号が既存の会社と類似していたり、ドメインや商標が衝突すると、ブランドや営業に大きな支障が出ます。

解決策

事業目的の基幹+周辺業務+将来拡張をセットで書き、商号・ドメイン・商標を同時に横串チェックすることです。

よくある問題点③ 登記・税務・社会保険の期日遅れ

期日を過ぎると取り返しがつかないことが多くあります。

- 青色申告の承認申請は「設立から3ヶ月以内または事業年度終了日の前日の早い方」。これを逃すと節税効果を最大化できません。

- 一人社長でも一定条件で社会保険に加入義務があり、5日以上遅れると追徴や助成金対象外になる可能性があります。

解決策

設立日から30日・60日・90日ごとの届出スケジュールを「ガントチャート」で管理することです。

よくある問題点④ 会計・税務の初期設計が曖昧

初期ルールを曖昧にすると、税務調査リスクや資金繰りの悪化を招きます。

- 役員報酬は期首から3ヶ月以内に決定し、原則固定額でなければ損金不算入となります。

- 電帳法による証憑保存やインボイス制度への対応は、初期から整備しておく必要があります。

解決策

月次決算ルールを定め、領収書をデジタルで保管。

会計ソフト(freee・マネーフォワード・弥生など)を活用して効率的に運用することです。

よくある問題点⑤ 融資・助成金の準備不足

融資や助成金は「事前準備」が9割を占めます。

- 自己資金や売上根拠が曖昧だと審査が通りません。テスト販売や見積書を提示して数値根拠を示すことが重要です。

- 助成金は事前手続きをしていなければ申請そのものができなくなります。

解決策

創業計画を数値モデル化し、助成金の要件チェック表をあらかじめ整備することです。

よくある問題点⑥ 許認可・業法・就業規則の盲点

許認可や社内規程は後回しにしがちですが、抜け漏れは事業開始の足かせになります。

- 設立後に建設業や宅建、古物商などの許可が必要だと気づくと、事業開始が大幅に遅れます。

- 雇用を予定しているのに就業規則や労務管理を整備していないと、助成金対象外や労務トラブルにつながります。

解決策

業種別の必要許可を事前に洗い出し、

登記・社会保険・雇用までの順序を設計することです。

よくある問題点⑦ 口座・クレカ・インフラ整備の遅延

資金・決済・請求の流れを止めない準備が欠かせません。

- 法人口座開設には、事業計画や契約書などのエビデンスが必要です。不自然な資金移動があると審査が遅れます。

- 請求・会計・証憑保管を一体で管理しないと、二重入力やミスが頻発します。

解決策

銀行面談資料セットを準備し、クラウドツール(freee、マネーフォワード、Google Driveなど)で業務を一元化することです。

費用・期間を可視化|会社設立のコストとスケジュール

設立費用と期間を“見える化”することで逆算計画が立てやすくなります。

費用内訳例

- 株式会社:登録免許税15万円〜、

定款認証約3万円、

電子定款で印紙代0円 - 合同会社:登録免許税6万円〜、

定款認証不要、

印紙代同様 - 印鑑作成:5千〜2万円

期間目安

- 超短期:5〜7営業日(事前準備万端の場合)

- 標準:2〜3週間

- ゆとり:1ヶ月(会計・規程整備も並行)

方法別比較

- 自分で:費用は安いが手間が増える

- クラウド:電子定款・ガイドで効率化

- 専門家依頼:登記・税務・社保まで丸ごと任せられる

司法書士・行政書士・税理士。専門家の使い分けはどうする?

会社設立は専門家の役割分担を理解することで、スムーズに進みます。

| 司法書士 | 定款作成・認証・登記のプロ。 | 商号や目的が固まった段階で早めに相談すれば、 書類不備による差戻しを防げる。 |

|---|---|---|

| 行政書士 | 建設業や宅建など、 許認可手続きの専門家。 |

司法書士と連携し、定款に必要な文言を反映することで 許認可の取りこぼしを防げる。 |

| 税理士 | 税務届出・月次決算・資金繰り・創業融資・補助金申請まで幅広く支援。 | 業界実績・レスポンス・クラウド対応力 で顧問を選ぶと安心。 |

チェックリスト

設立前の意思決定リスト

- 形態(株式/合同)、商号、事業目的

- 資本金額・払込方法・決算月

- 社会保険の適用判断・役員報酬

設立後のやることリスト

- 青色申告・減価償却方法届・源泉所得税関係

- 社会保険(健保/厚年)、労災・雇用保険手続き

- 口座開設・会計ソフト初期設定・証憑保管

創業計画テンプレ

- 売上モデル(単価×客数×回収サイト)

- 固定費・損益分岐点・資金繰り表

- 融資使途(運転/設備)・自己資金比率

成功・失敗の実例で学ぶ

- 成功例:半年の積立履歴とテスト販売データを提示し、必要額から逆算した融資を短期間で獲得。

- 失敗例:設立直前に大口入金→即出金し“見せ金”と判断され、証跡不足で申請否決。

学びは「証跡(通帳や契約書)」「実績(テスト販売や見積)」「期日(届出や社保)」の3点セットが合否を分けるということです。

まとめ

会社設立は「設計(期日×数値×証跡)」で9割が決まります。

登記・税務・社保・融資を同時並行で進めることで、トラブルを避けられます。

次の一歩として、形態と資本金の仮決定、創業計画の数値化、そして専門家への相談を進めてみてください。